Nos conseils pour investir et les opportunités du moment

#Interview : David SEKSIG, Directeur Général et co-fondateur de la société de gestion de SCPI Remake AM, nous donne plus de détail sur sa stratégie d’investissement et sa vision du marché immobilier en 2023

La SCPI Remake Live termine l’année 2022 en affichant la meilleure performance du marché des SCPI à capital variable avec un taux de distribution brut de 7,64 % brut (6,48% net de fiscalité étrangère). Cette jeune SCPI lancée en 2022, se positionne comme une SCPI opportuniste, diversifiée et sans aucune commission de souscription. Des pénalités de retrait (5% TTC) sont néanmoins appliquées durant les 5 premières année en cas de retrait. Cette SCPI, accessible également en assurance-vie, vise en TRI de 5,90 % sur 10 ans. Dans cette interview, David SEKSIG revient sur le positionnement de la SCPI, sa vision du « bureau bashing », son analyse du marché immobilier français et sur les résultats de sa SCPI en 2022.

Nous vous accompagnons dans votre stratégie d'investissement en SCPI

Contactez nos experts ou remplissez le formulaire en ligne. Recevez une stratégie d'investissement en SCPI adaptée à vos objectifs.

Jérémy Orféo : Depuis quelques années il y a une espèce d’opposition entre les SCPI dites thématiques (SCPI qui vont être axées sur une classe d’actif bien particulière) et les SCPI diversifiées. Toi, au cours de ta carrière professionnelle tu as plutôt été aux commandes de SCPI de bureaux, et là tu as fait le choix de lancer une SCPI diversifiée avec Remake Live. Pourquoi ce choix ?

David SEKSIG : C’est avant tout par conviction. Même s’il y a souvent des conseillers en gestion de patrimoine que ça ennuie quand on lance un produit diversifié. Ils n’aiment pas trop parce qu’ils nous disent que c’est à eux de faire l’allocation de leur client. Moi je ne suis pas allocataire, je suis nul en gestion de patrimoine, ce n’est pas mon métier. En revanche, ce que je sais c’est qu’il ne faut pas s’enfermer dans des véhicules de niche, c’est une règle de base quand on est gérant de fonds ouvert, c’est-à-dire un fond qui collecte en permanence comme c’est le cas pour une SCPI à capital variable, on prend le risque effectivement si cette classe d’actif devait sous-performer de ne pas pouvoir maintenir nos objectifs de distribution. Ce qui est important, c’est la profondeur de marché. On a vu des fonds qui se sont créés sur des thématiques très puissantes mais parfois très peu profondes avec des fonds qui finalement vont se retrouver avec des problématiques de trésorerie non investie à des niveaux très élevés parce qu’ils se sont positionnés sur des créneaux trop spécialisés sur lesquels ils n’arrivent pas à trouver des actifs. Le problème pour l’investisseur c’est qu’il voit alors sa rémunération fortement amoindrie car ne pas investir la collecte c’est terrible en terme de performance pour un fonds immobilier. Donc nous avons fait le choix d’une SCPI diversifiée et on l’a fait depuis longtemps puisque les 2 dernières SCPI qu’on a créé avec Nicolas (ndlr David SEKSIG et Nicolas KERT son associé ont tous les deux fondé la SCPI Novaxia Neo quand ils travaillaient chez Novaxia investissement) c’était des SCPI diversifiées. C’est véritablement quelque chose qui nous permet de nous adapter beaucoup plus rapidement au marché.

Recevez nos recommandations SCPI du moment

Complétez le formulaire en 2min. Et recevrez nos recommandations SCPI adaptées à votre profil et votre stratégie d'investissement.

Jérémy Orféo : Ce choix d’une SCPI diversifiée, signifie-t-il que tu n’as pas de conviction sur l’immobilier de Bureau ? Autrement dit, penses-tu qu’à cause du développement du télétravail, il vaut mieux éviter cette classe d’actif ?

David SEKSIG : Le bureau aujourd’hui est un incontournable. Un gérant de fonds immobilier diversifié ne peut pas ne pas faire de bureaux c’est juste impossible. Je rappelle juste que, en immobilier d’entreprise en France, 80% des transactions sont des transactions bureaux et que sur ces 80% de transactions de bureaux il y en a 80% qui sont faites aussi en Ile-de-France. N’en déplaise à tous, la réalité c’est que l’actif phare en SCPI et en immobilier d’entreprise c’est le bureau d’Ile-de-France. Donc Oui, le bureau n’est pas mort. Vive le bureau. On a assisté depuis le COVID au « bureau bashing » c’est affreux. Oui, la façon dont les entreprises utilisent les espaces de travail a évolué et cela continuera à évoluer. Le télétravail s’est même installé dans certaines entreprises. Mais il ne s’est pas généralisé et certaines entreprises en reviennent. Aux États-Unis par exemple, là où tous les les géants de la tech l’ont pratiqué, ils font revenir une partie des collaborateurs sur site. Même chose pour les banques qui font aussi revenir des collaborateurs sur site. Pareil pour Disney aux États-Unis qui a annoncé le retour des collaborateurs au bureau. Donc il y a quand même une tendance de fond qui est en train de dire « bon certes le télétravail c’est une bonne chose, mais on ne peut pas ne jamais venir au bureau ». L’être humain est un animal social, il a besoin de collaborer, d’échanges pour faire avancer les choses. Pour autant, le bureau est en train de subir une mutation, c’est évident. Il y a quand même des contraintes qu’il va falloir prendre en compte et qui font que certains actifs de bureaux vont quand même retrouver une seconde vie. La contrainte qui est à la fois celle de la trop grande densification des centres-villes à l’heure actuelle, et aussi celle de la ZAN (Zéro Artificialisation Nette des sols)*.

* Zéro Artificialisation Nette (ZAN) est un objectif fixé pour 2050. Il demande aux territoires, communes, départements, régions de réduire de 50 % le rythme d’artificialisation et de la consommation des espaces naturels, agricoles et forestiers d’ici 2030 par rapport à la consommation mesurée entre 2011 et 2020.

Téléchargez gratuitement notre guide SCPI 2024

- Les conseils pour comparer et sélectionner les meilleures SCPI

- Les 10 meilleures performances

- Choisir la bonne formule pour investir

- Les chiffres clés du marché

- Les astuces de nos experts pour optimiser sa fiscalité

Jérémy Orféo : Comment analyses-tu le marché immobilier de bureaux en France du coup ?

David SEKSIG : Aujourd’hui le marché du bureau en France est à 2 vitesses. On a un marché de centre-ville très cher avec des espérances de loyers qui sont gigantesques et que tout le monde ne peut pas payer et puis on a le marché de la ville proche, c’est-à-dire cette première couronne qui elle dispose d’un ensemble de bureaux qui sont là, qui ont le mérite d’exister, qui n’ont pas besoin d’être détruit mais qui ont juste besoin d’être améliorés. Aujourd’hui nous misons sur une appréciation de ces zones proches des centres-villes qui vont permettre au bureau de se développer et c’est pour ça que toute notre stratégie d’investissement est opportuniste et basée sur la performance financière globale de l’actif. On s’intéresse donc à l’emplacement comme future réserve de valeur ce qui va aussi permettre de redévelopper un immeuble un jour s’il y a par exemple besoin de changer son affectation. On n’investira pas dans la « pampa », ce n’est pas notre truc même si le rendement est très élevé. Nous on préfère prendre des immeubles sur lequel on a un vrai potentiel de plus-value. Nous souhaitons vraiment accompagner le développement dans le temps des immeubles qui ne sont pas forcément aux dernières normes, pour améliorer le parc et faire en sorte que les immeubles deviennent plus vertueux. C’est ça le rôle de la labellisation ISR du produit, c’est ce qu’on appelle le « best in progress ». Mais, depuis Juin 2022, chez Remake nous avons fait le choix de complètement délaissé le marché français. On est parti intégralement à l’étranger. Pour 2 raisons. Déjà parce que quand on est en France et qu’on identifie un bien à l’acquisition, entre le moment où on identifie ce bien et le moment où on fait l’ensemble des diligences pour vérifier que ce bien est conforme à la réglementation, que ces fondamentaux financiers sont conformes aux exigences du fonds etc… et le moment où on arrive devant le notaire pour signer l’acte d’achat, il se passe environ 4 à 6 mois quand tout se passe bien. C’est très long. A l’étranger, ça peut aller beaucoup plus vite. Aux Pays-Bas on peut acheter un immeuble en 2 mois, en Irlande on peut acheter un immeuble en 2 mois aussi. La deuxième raison, c’est qu’on n’était pas convaincu par les prix. Et on trouve plus d’opportunité à l’étranger. Notamment dans certains pays qui ont des structures de dettes différentes, les actifs immobiliers s’achètent à taux variable. Alors qu’en France on a une spécificité on est plutôt endetté à taux fixe. Quand on est sur des dettes à taux variable, comme les taux montent actuellement, le coût de la dette remonte. Ca veut dire que chaque mois les intérêts sont plus élevés et comme ils sont plus élevés ils grignotent chaque mois les loyers qui sont générés. Il y a donc des arbitrages qui sont faits. Nous on arrive avec du cash et on est en capacité finalement d’acheter des immeubles moins cher que ce qu’on aurait dû payer il y a encore quelques mois. On a acheté par exemple un immeuble à Dublin au mois de décembre 2022 avec un rendement AEM (Acte En Main) de l’ordre de 6,15% environ. 18 mois auparavant on n’aurait pas été capable de le payer sur des niveaux de rendement supérieurs à 4,75%.

Jérémy Orféo : Toi qui a géré plusieurs SCPI de bureaux (comme Rivoli Avenir Patrimoine ou PF Grand Paris par exemple) Penses-tu que ce soit problématique aujourd’hui pour ces SCPI qui se retrouvent avec des gros bureaux dans leur parc immobilier ?

David SEKSIG : Alors problématique je n’irais pas jusque-là. Déjà parce qu’on est sur un véhicule qui est très résilient. Je rappelle que si on regarde en fait sur les 30 dernières années et qu’on remonte jusqu’aux années 90, les courbes de performance de SCPI (distribution plus variation du prix de la part) je crois que la pire année ça a été autour des années 90-95 où on avait fait -10%. Ça veut donc dire déjà que même quand ça se passait très très mal, ce sont des véhicules qui ont perdu finalement que 10% et qui ont rebondi l’année suivante. Donc on ne peut pas appeler ça une catastrophe. En ce qui nous concerne chez Remake, je considère que notre timing d’investissement est quasi parfait. On fait des acquisitions immobilières à un moment où les taux remontent, c’est-à-dire que tous les ans, tous les mois on va acheter des immeubles qui ont des rendements de plus en plus importants. Pour les SCPI historiques qui ont du stock de bureaux, oui il ne faut pas se mentir, il y aura un effet valeur. Mais n’oublions pas que la SCPI est avant tout un produit de distribution donc ce qui compte le plus c’est véritablement la capacité des SCPI à distribuer leur loyer et à pouvoir tenir leurs performances de taux de distribution. Ensuite il ne faut pas oublier que les SCPI qui ont du stock, elles ont acheté parfois il y a très longtemps à des conditions avantageuses. Elles ont donc des plus-values latentes extrêmement importantes. On peut très bien imaginer que ces SCPI soient rapides, vendent une partie de leur patrimoine, dégage les plus-values et investissent dans un marché plus favorable.

Jérémy Orféo : La SCPI Remake Live a été lancé en 2022 et le rendement moyen des acquisitions que vous avez réalisé en 2022 s’est élevé à 6,16%. Comment avez-vous fait pour distribuer 7,64% aux associés de la SCPI au cours du premier exercice ?

David SEKSIG : Déjà, je ne suis pas magicien et chez remake on a exactement les mêmes armes que tout le monde dans le marché puisque les gérants ont les mêmes outils pour gérer leur véhicule. Ce qui se passe c’est qu’on a été rapide, on a investi plus rapidement que notre délai de jouissance. Je rappelle que le délai de jouissance, commence à courir à partir du moment où l’épargnant achète une part de SCPI. Ce délai existe pour permettre à la société de gestion d’acheter un immeuble et de ne pas diluer les autres associés. Pour Remake Live, ce délai de jouissance est de 3 mois. On a finalement réussi à investir plus rapidement parce qu’on avait détecté un certain nombre d’investissements, et on a pu les acheter avant la fin du délai jouissance. Nous avons u un bel alignement des planètes cette année, on a pu investir rapidement, on a pu saisir des opportunités tout s’est bien passé. Cependant, on maintient quand même le taux de distribution cible à 5,50% et le TRI à 10 ans de 5,90%.

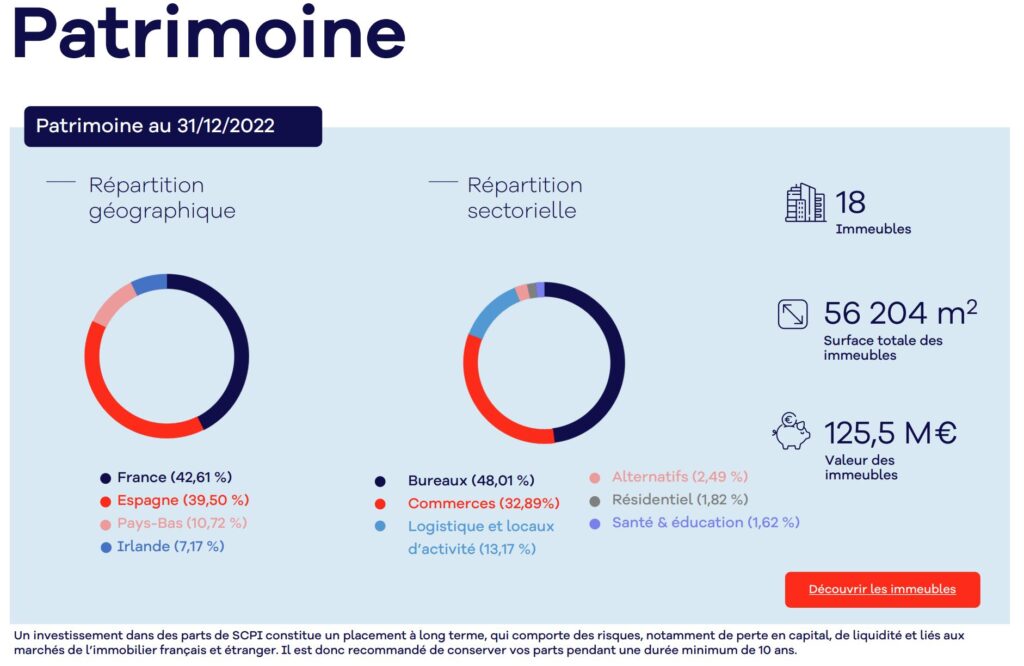

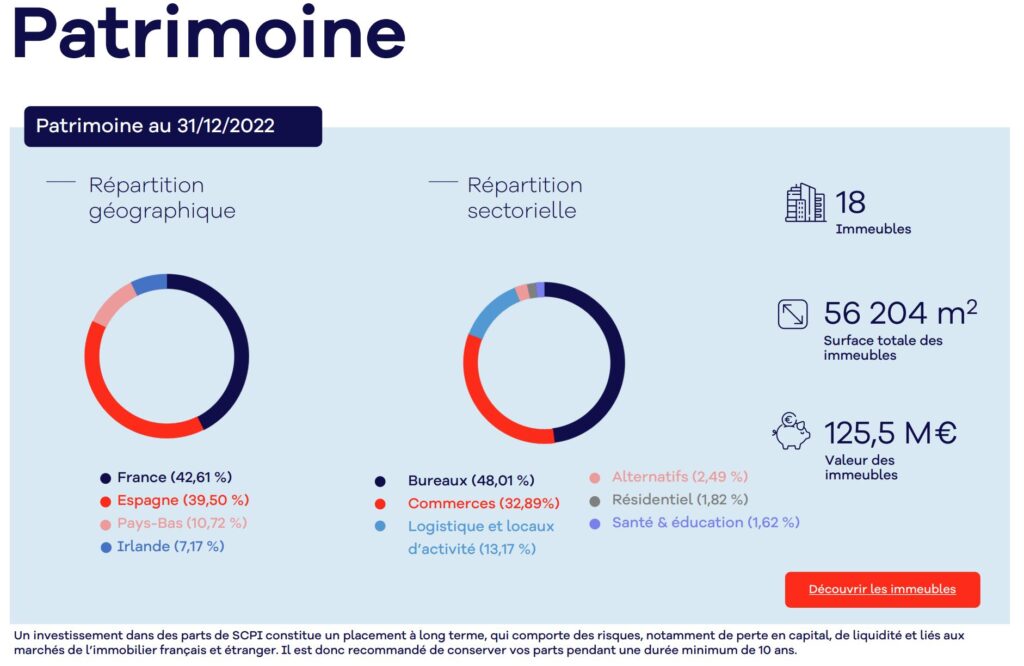

Patrimoine de la SCPI Remake Live au 31 Décembre 2022

A propos de Remake Asset Management

Remake est une société de gestion indépendante agréée par l’AMF en 2021, au capital social initial d’un 1,2 million d’euros. Nouvel acteur dans les solutions d’investissement en immobilier destinées au grand public, Remake se différencie par sa vision de l’épargne comme un vecteur majeur de la mutation des territoires périurbains, et par son ambition sociale. En conciliant valeur financière et utilité sociale, Remake souhaite devenir un acteur de référence de l’épargne immobilière responsable.