Encore une belle année 2022 pour le crowdfunding immobilier qui affiche un rendement brut moyen de 9,4% sur une durée moyenne d’investissement de 21,4 mois. Le financement participatif immobilier est désormais un incontournable dans le paysage des placements performants en France. Il pèse même pour un peu plus de ⅔ de la collecte globale du financement participatif en France. C’est dire son importance dans l’activité des plateformes de crowdfunding en France et c’est aussi très révélateur de l’attachement qu’ont les investisseurs pour l’immobilier. Nous allons ici vous présenter les chiffres clés de ce secteur en 2022. Ces chiffres sont issus d’une étude publiée au mois de Février 2023 par le cabinet MAZARS en partenariat avec l’association Financement Participatif France.

Nos conseils pour investir et les opportunités du moment

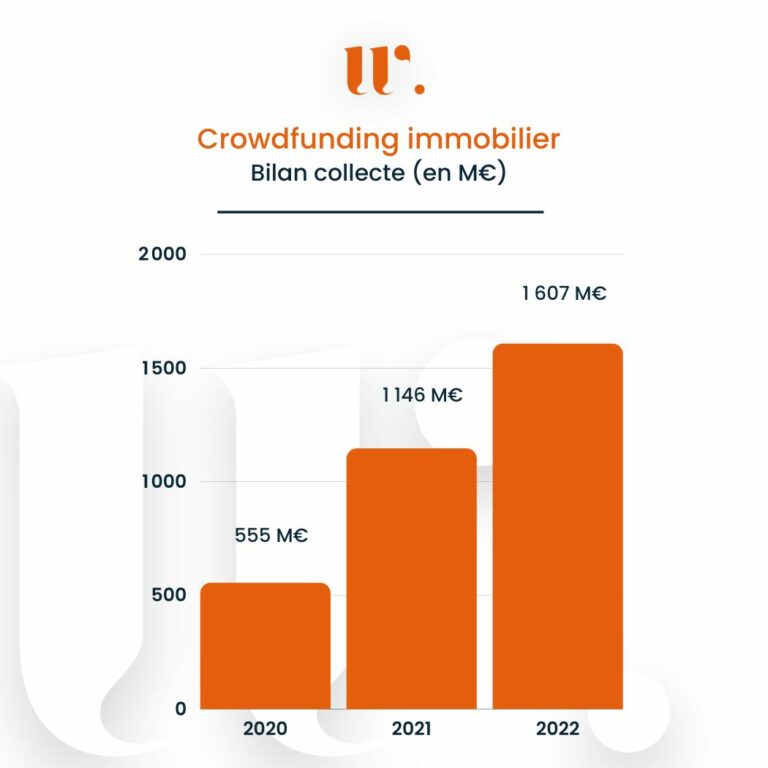

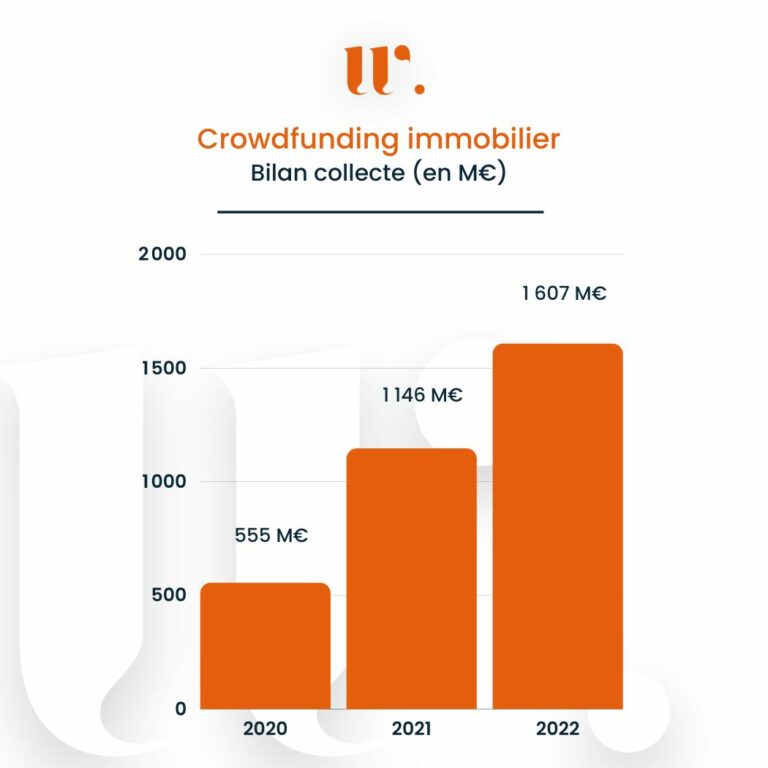

Une collecte supérieure à 1,6 Milliards d’euros en 2022

Le volume de collecte progresse de +40,2% en 2022 par rapport à l’année précédente (en volume) quand la progression du financement participatif en France dans son ensemble se situe à +25,3%. Cette progression s’explique par l’attrait des rentabilités proposées par les plateformes de crowdfunding immobilier et la confiance que les investisseurs accordent au marché immobilier dans son ensemble. Ce sentiment d’investir dans des projets concrets et tangibles qui rassurent. D’autant que les durées moyennes d’investissement sont relativement courte et tournent autour de 21,4 mois. Enfin, c’est un placement qui ne présente pas de frais à l’investissement contrairement à des fonds d’investissement comme les SCPI par exemple.

Cette collecte est fortement captée par une dizaine de plateformes de crowdfunding spécialisées dans le secteur de l’immobilier comme : Clubfunding, Anaxago, Homunity, Raizers, Fundimmo, Koregraf par exemple. Mais aussi par des acteurs plus diversifiées sur le financement de projets de start-up et d’immobilier comme Wiseed et Finple par exemple.

Des taux de défaut et de retard qui devraient augmenter en 2023

Ce bilan 2022 est l’occasion de rappeler qu’investir en Crowdfunding immobilier n’est pas dénué de risque. En Effet, contrairement à un investissement locatif ou un investissement en parts de SCPI (Sociétés Civiles de Placement Immobilier), vous n’êtes pas propriétaire de ou des actifs immobiliers. Vous participez à une opération de financement immobilier en souscrivant à des obligations émises généralement par la société qui va porter le projet. Le risque repose donc sur la capacité de l’émetteur à rembourser le capital prêté par les investisseurs, et donc indirectement sur le succès commercial de l’opération. Ce succès commercial est lui même exposé à de nombreux aléas :

- L’évolution de du cours de matières premières utilisés dans le bâtiment et la construction

- La demande (les acquéreurs vont-ils être séduit par les biens mis en vente suite à la construction ou la réhabilitation)

- Le marché du crédit immobilier : si les taux augmentent ou les conditions d’octroi de financement se restreignent, la capacité d’endettement des acquéreurs potentiels peut être fortement impactée

- L’évolution des réglementations (urbanisme ou protection de l’environnement par exemple) peuvent impacter les délais de traitement des permis de construire par exemple

Le crowdfunding n’est donc pas un placement miracle, il faut être sélectif sur l’ensemble des projets proposés par l’ensemble des plateformes du marché. Il est recommandé de vous faire accompagner par un professionnel du conseil en investissement comme Weelim.

Nous nous attendons à ce que les taux de retard et de défaut (ce dernier est aujourd’hui inférieur à 1 %) augmentent en 2023 dans un contexte de tension sur la demande et sur les prix.

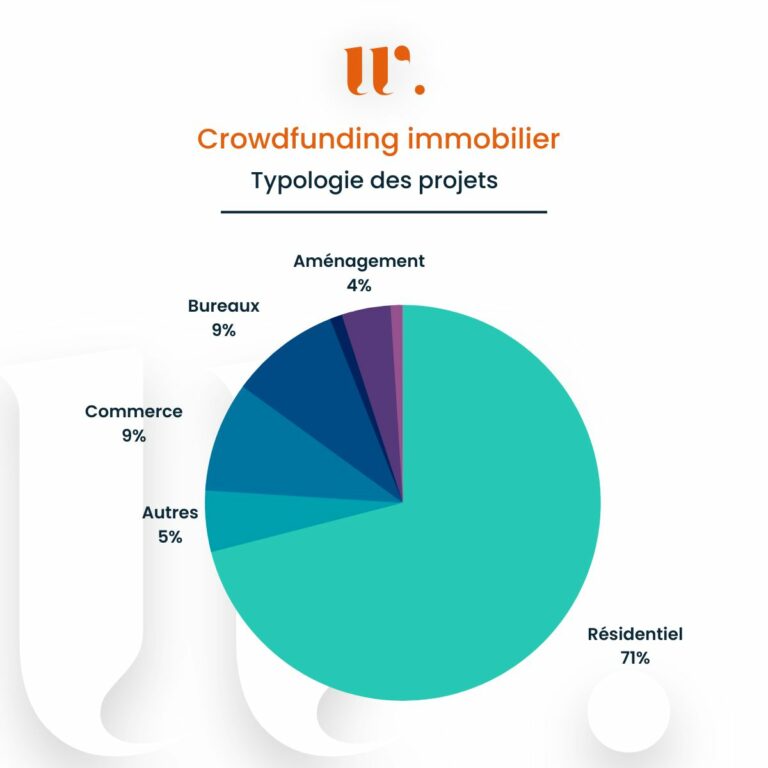

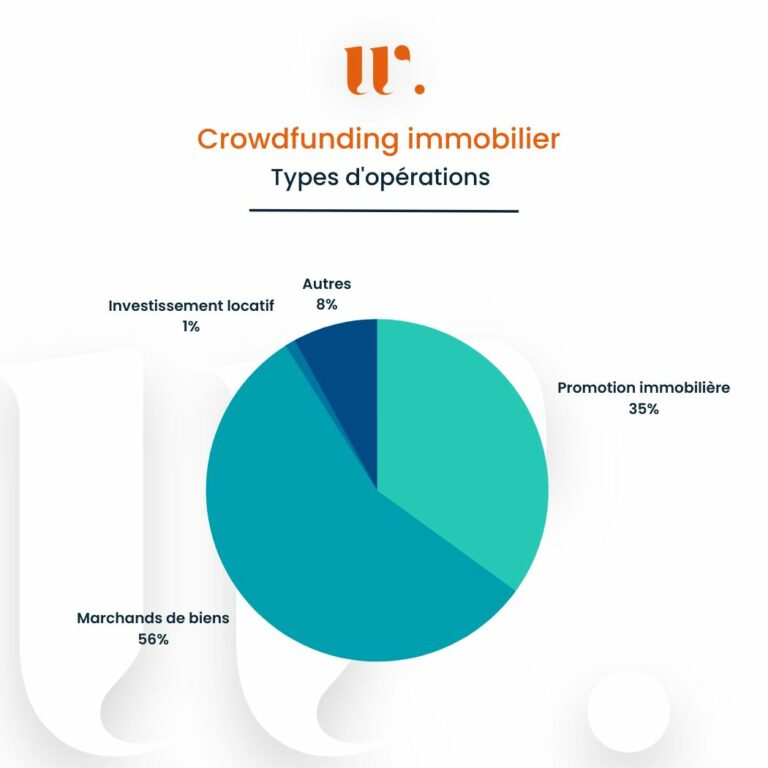

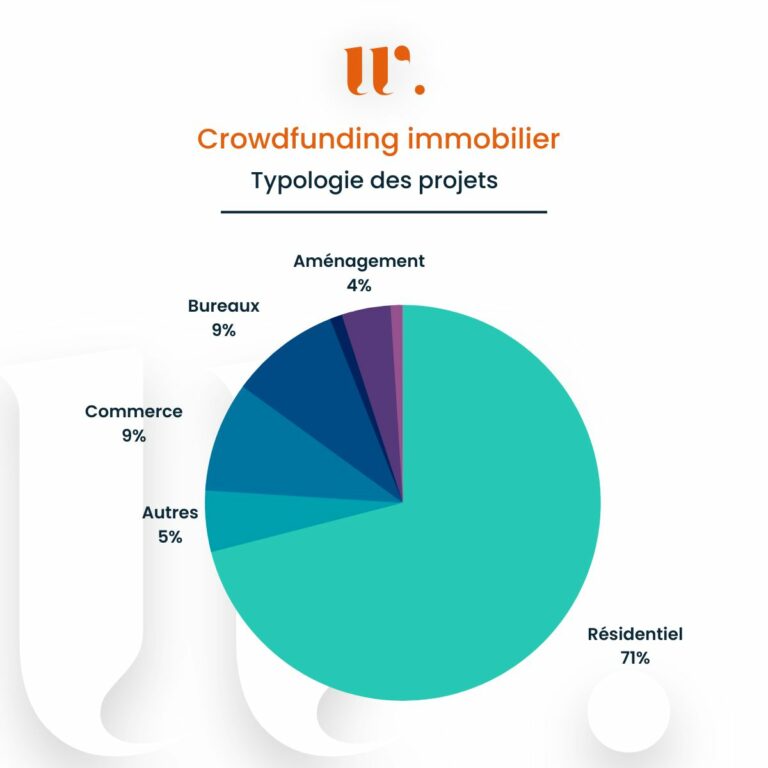

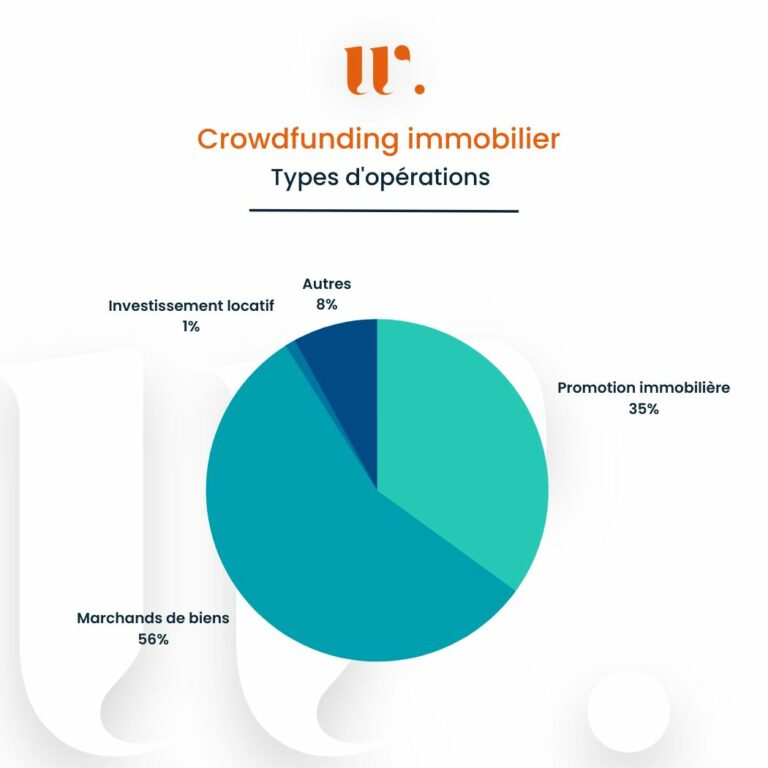

Une majorité d’opération de marchands de biens

Les opérations de marchands de biens ont représenté plus de 56 % des projets concrétisés sur l’année 2022. Ce sont principalement des rénovations d’actifs de centre-ville, des transformations ou des projets de recyclage urbain. Sur les 1 628 projets financés l’année dernière, 71 % sont des projets dans le secteur de l’immobilier résidentiel (contre plus de 80 % en 2021). Ainsi, même si le marché du crowdfunding immobilier reste très majoritairement orienté vers le résidentiel, les projets tendent à se diversifier dans d’autres domaines. En détail, voici la répartition par typologie de projets :

- Immobilier résidentiel : 71%

- Commerce : 9%

- Bureaux : 9%

- Hôtellerie : 1%

- Aménagement : 4%

- Logistique : 1%

- Autres : 5%

Les projets de promotion immobilière pure sont en retrait par rapport aux années précédentes (35%). Mazars et FPF constatent que les porteurs de projets ont de plus en plus de difficultés à sortir les projets à causes des délais d’obtention des permis de construire, des recours etc.

Tous les chiffres clés du crowdfunding immobilier en 2022

- 561 : nombre de projets qui ont été remboursés en 2022 pour un montant total de 382 millions d’euros

- 5 999 € : le montant moyen souscrit par opération

- 987 284 € : montant moyen collecté par opération (contre 899 933 € en 2021)

- 21,4 mois : durée moyenne du placement (en légère hausse de 0,2 mois par rapport à 2021)

- 165 : nombre moyen de souscription par projets

- 9,4 % : rendement moyen en 2022

Méthodologie retenue par Mazars et FPF pour établir ce baromètre :

Ce baromètre se fonde sur les données déclaratives communiquées entre le 3 et le 27 janvier 2023 par 32 plateformes qui représentent l’essentiel de l’écosystème du financement participatif immobilier en termes de volumes traités. Données complétées par les informations publiques de plateformes n’ayant pas répondu à l’enquête. Voir par ailleurs la méthodologie complète dans le baromètre annuel du crowdfunding 2022. Notons que cette année FPF reprend la publication des chiffres annuels du crowdfunding s’agissant de l’immobilier afin d’aligner la méthodologie sur celle du baromètre principal. Les données issues d’agrégateurs, pour pertinentes qu’elles soient à la maille d’un projet, ne permettent pas de capter l’exhaustivité des projets et des volumes de collecte de manière agrégée. FPF, associé à Mazars, applique dorénavant la méthodologie consistant à travailler à partir des données publiques des plateformes correspondant aux indicateurs obligatoires de la profession.

Les plateformes en question : Anaxago, Baltis, Beefordeal, Citesia, ClubFunding, Finple, Fundhero, Fundimmo, GwenneG, Happy Capital, Homunity, Immocratie, Invest in Pacific,

Koregraf, La Première Brique, Lendosphere, Les Entreprêteurs, Lita.co, Look & Fin, Lymo, Monego, My Korner Shop, October, Proximea, Raizers, Seed and collect, Tudigo Immobilier, Upstone, Walliance, weeXimmo, WeShareBonds, WiSEED. Les chiffres ne comportent aucune plateforme immobilière de type « partage de revenus futurs ». En 2022, aucune d’entre elles ne disposaient d’un statut IFP ou d’un agrément PSFP permettant d’intégrer leurs chiffres dans les données du financement participatif en France. L’AMF a d’ailleurs précisé ses exigences s’agissant de ce modèle à l’occasion d’un communiqué publié le 23 décembre 2022. À suivre en 2023.