Lancez votre projet SCPI en quelques clics.

Un conseiller expert SCPI vous contacte sous 24h.

SCPI

La fiscalité applicable aux SCPI dépend à la fois du mode d’imposition choisi (régime du Micro-foncier ou régime réel), de la nature du revenu (revenu foncier ou intérêt financier) et de sa source (France ou étranger). Ces trois facteurs vont également avoir un impact sur la façon de déclarer ces revenus dans votre déclaration d’impôt. On vous explique ici comment bien déclarer les revenus de vos SCPI.

Lorsque vous déclarez vos revenus SCPI, il est important de bien identifier les charges que vous pouvez déduire afin d’optimiser votre fiscalité. En effet, si vous êtes soumis au régime réel d’imposition, certaines charges liées à votre investissement sont déductibles des revenus fonciers bruts, ce qui permet de réduire la base imposable. Parmi ces charges, on retrouve notamment les intérêts d’emprunt, les frais de gestion, les charges de copropriété, ou encore les travaux d’entretien et de réparation.

Pour connaître la liste complète des charges déductibles et leur impact sur votre imposition, consultez notre guide détaillé sur les charges déductibles en SCPI.

Les revenus générés par les SCPI sont soumis à l’impôt sur le revenu, et depuis la mise en place du prélèvement à la source, leur imposition fonctionne différemment. Contrairement aux salaires, ces revenus ne font pas l’objet d’un prélèvement immédiat, mais d’un acompte fiscal prélevé mensuellement ou trimestriellement par l’administration fiscale. Ce système permet d’anticiper l’imposition sur les revenus fonciers perçus via les SCPI et d’éviter un paiement différé en fin d’année. Pour en savoir plus sur le fonctionnement du prélèvement à la source et son impact sur vos revenus SCPI, consultez notre guide détaillé sur le prélèvement à la source des SCPI.

Si vous ne possédez pas de bien immobilier en location nue, alors vous devez opter pour le régime réel d’imposition. Cette option est alors irrévocable pendant trois ans et s’applique à l’ensemble des revenus fonciers du foyer fiscal. Utilisez alors l’imprimé cerfa n° 2044.

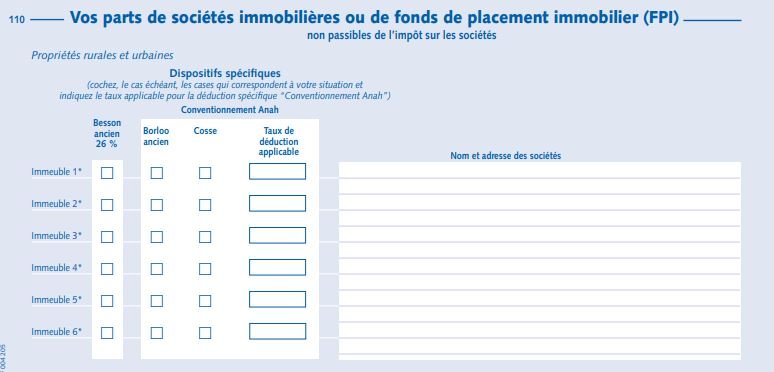

Ligne 110, commencez par indiquer le nom de la SCPI ainsi que l’adresse du siège social précisé sur le dernier bulletin trimestriel que vous avez reçu.

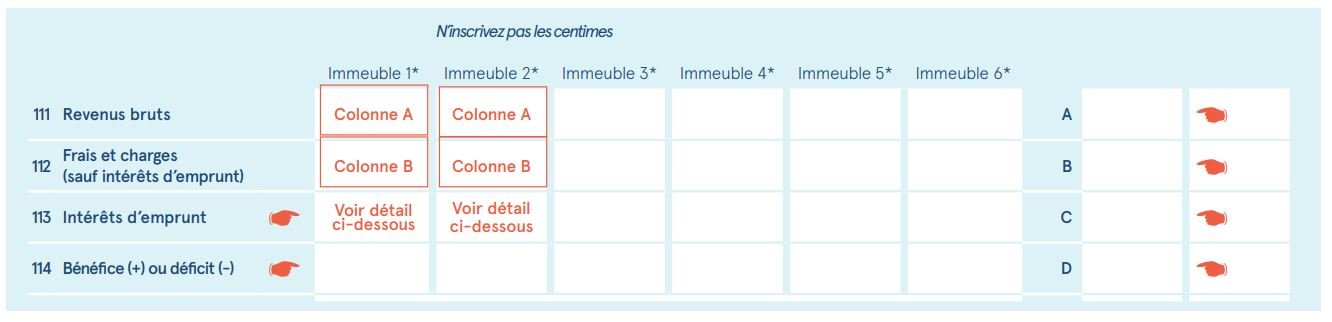

Ensuite, vous devez compléter les lignes 111 à 114

Ligne 113 : Vous devez indiquer la somme :

– des intérêts d’emprunt de votre SCPI (Ces intérêts ne doivent pas être détaillés au niveau de la ligne 410 de l’imprimé 2044).

– des intérêts d’emprunt relatifs à vos éventuelles acquisitions de parts de SCPI à crédit. Ce montant vous est communiqué par votre banque, vous le retrouvez également sur votre tableau d’amortissement. Dans ce cas, vous devez également compléter la ligne 410 de l’imprimé n°2044.

Bon à savoir : Si vous possédez un appartement locatif sur lequel vous avez opté pour une déclaration au régime réel d’imposition, vous pouvez basculer au régime du micro-foncier pour l’ensemble de vos revenus fonciers. Vous ne pouvez pas le faire uniquement pour vos revenus fonciers SCPI. Pour en savoir plus sur les conditions et les avantages de ce régime, consultez notre guide dédié au régime micro-foncier des SCPI.

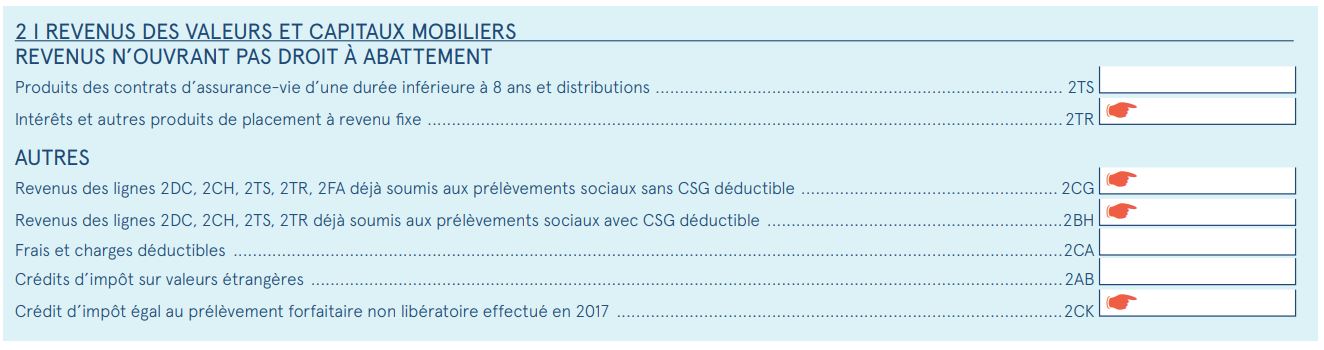

Les SCPI ont régulièrement recours à des placements de trésorerie à court ou moyen termes. Les intérêts alors générés sont imposables dans la catégorie des intérêts financiers. Les données relatives à vos revenus financiers sont déjà mentionnées sur votre déclaration pré-remplie (cerfa n°2042). Il vous appartient de vérifier l’exactitude de ces montants avec l’annexe fiscale et le cas échéant de les corriger.

Depuis le 1er janvier 2018 les revenus financiers sont en principe soumis de plein droit au prélèvement forfaitaire unique (PFU ou flat tax de 30 %) et n’ouvrent pas droit à déduction de la CSG. Ainsi, les revenus financiers des SCPI doivent être déclarés case 2CG (et non 2BH). Dans l’hypothèse où l’associé a opté pour l’imposition au barème progressif, étant précisé que cette option est globale pour l’ensemble des revenus, les revenus financiers doivent être reportés en case 2BH. L’option pour l’imposition au barème progressif se matérialise en cochant la case 2OP du cadre 2 de la déclaration n° 2042.

Si votre SCPI détient des immeubles situés hors de France, alors, ce qui suit vous concerne. Il existe deux régimes fiscaux applicables selon le pays de situation du bien immobilier : le régime du crédit d’impôt et le régime de l’exonération. Pour savoir le régime applicable, il faut se référer à la convention fiscale entre la France et le pays concerné. Cette convention précise en effet quelles sont les modalités d’imposition de ces revenus. Dans les deux cas, il faudra utiliser le formulaire cerfa n° 2047 qui s’intitule : « revenus de source étrangère et revenus encaissés à l’étranger perçus par un contribuable domicilié en France ».

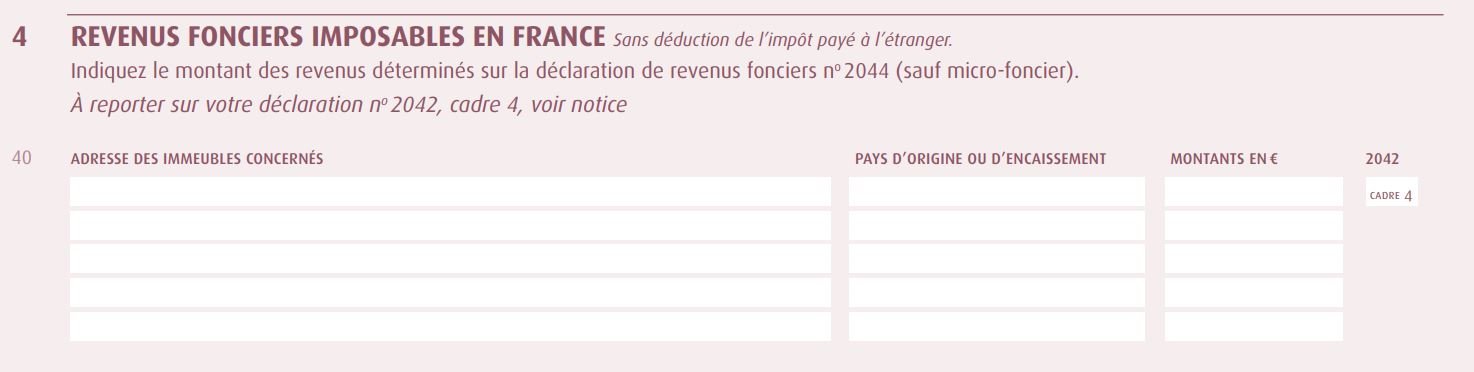

Page 3 de l’imprimé 2047, cadre 4 « Revenus fonciers imposables en France ».

Si la convention fiscale applicable prévoit l’élimination de la double imposition de vos revenus imposables en France par un crédit d’impôt égal à l’impôt français correspondant à ces revenus, indiquez le montant des revenus, après imputation des charges, sans déduire l’impôt payé à l’étranger. Reportez le total de ces revenus ligne 8TK de la déclaration 2042 C

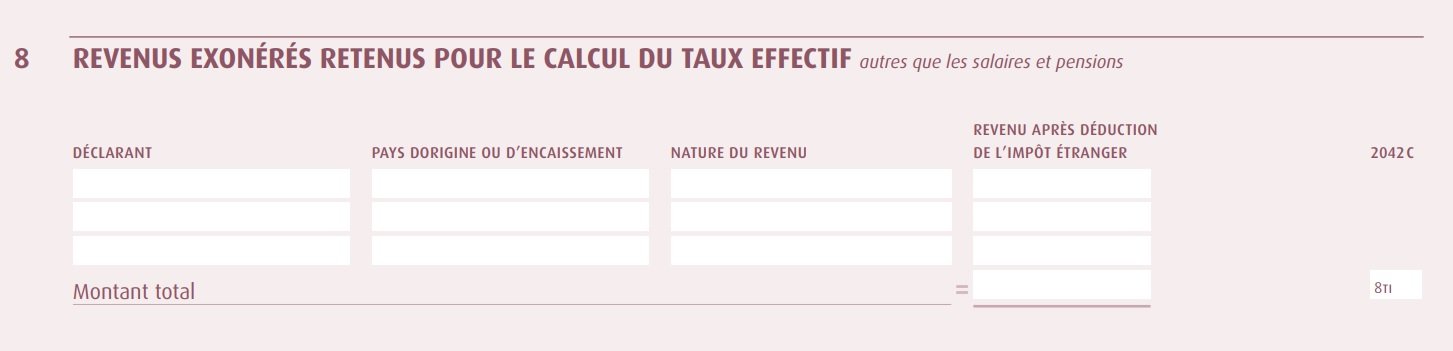

Si la convention prévoit que vos revenus de source étrangère sont exonérés en France mais retenus pour le calcul de l’impôt sur vos revenus imposables en France (taux effectif), indiquez vos revenus autres que les salaires et pensions, après déduction des charges et de l’impôt payé à l’étranger. Reportez le total de ces revenus ligne 8TI de la déclaration 2042C. C’est le cas par exemple des revenus fonciers de source belges, irlandaise, finoise ou portugaise. Le calcul de l’impôt en France se fait en deux temps : d’abord par le calcul d’un taux moyen d’imposition effectif si les revenus étaient imposés en France, puis en appliquant ce taux à la base taxable en France, sans prendre en compte les revenus fonciers en question.

Lancez votre projet SCPI en quelques clics.

Un conseiller expert SCPI vous contacte sous 24h.

Comment déclarer les revenus des SCPI ?

Une SCPI, ou Société Civile de Placement Immobilier, permet aux investisseurs d’acheter des parts dans une société qui détient et gère un portefeuille de biens immobiliers diversifiés. Les investisseurs deviennent ainsi indirectement propriétaires de ces biens. Les loyers perçus par la SCPI sont ensuites redistribués aux investisseurs sous forme de dividendes mensuels ou trimestriels, proportionnels à leurs parts détenues. La gestion des biens immobiliers est assurée par une société de gestion spécialisée qui s’occupe de l’acquisition, de la location, des travaux et de la gestion courante.

Investir dans une SCPI présente plusieurs avantages. Tout d’abord, cela permet une diversification sur un ensemble de biens immobiliers. De plus, la gestion professionnelle assurée par la société de gestion agrée par l’AMF permet de déléguer les contraintes liées à la gestion des biens. Les SCPI offrent également la possibilité de percevoir des revenus réguliers sous forme de dividendes versés mensuellement ou au trimestre. Cependant, il existe également des inconvénients potentiels, tels que le risque de perte en capital, la liquidité limitée des parts, ainsi qu’aux aléas du marché immobilier. Il est donc important d’évaluer ces avantages et inconvénients avant de décider d’investir dans une SCPI.

Le rendement moyen des SCPI (Taux de distribution) peut varier d’une année à l’autre et dépendre de plusieurs facteurs. En général, le rendement moyen des SCPI se situe entre 4% et 6% par an. Cependant, il est important de noter que ce chiffre n’est qu’une estimation et ne garantit pas les rendements futurs. Le rendement d’une SCPI est influencé par les loyers perçus sur les biens immobiliers, les frais de gestion, les charges, ainsi que les éventuelles plus-values réalisées lors de la vente de biens immobiliers. Il est recommandé de consulter les rapports et les données fournies par la société de gestion pour avoir une estimation plus précise du rendement d’une SCPI spécifique.

Pour acheter des parts de SCPI, il vous suffit de prendre rendez-vous avec votre conseiller Weelim. Il vous aide à comparer et sélectionner les meilleures SCPI du marché qui correspondent à vos objectifs d’investissement et à votre profil d’investisseur. Il vous communiquera également tous les documents d’information nécessaire à la bonne compréhension des produits. Après avoir pris connaissance de ces informations, vous pouvez procéder à l’achat des parts en complétant un dossier d’investissement (bulletin de souscription, fiche de connaissance client etc.) et en effectuant le paiement correspondant. Enfin, une fois l’achat réalisé, vous deviendrez propriétaire des parts de la SCPI et bénéficierez des revenus générés par les biens immobiliers détenus par celle-ci.

L’investissement en SCPI comporte certains risques qu’il est important de prendre en compte. Tout d’abord, il existe un risque de perte en capital, car la valeur des parts peut fluctuer en fonction de l’évolution de la valeur des biens immobiliers quelle détient. De plus, les revenus distribués par les SCPI peuvent varier, en fonction du niveau d’encaissement des loyers (taux d’occupation, renégociations des baux etc…). Il existe notamment un risque de vacance locative, où certains biens immobiliers de la SCPI pourraient rester inoccupés, réduisant ainsi les revenus potentiels. De plus, la liquidité des parts peut être limitée. Enfin, il y a un risque associé à la société de gestion, telle que sa capacité à gérer efficacement le portefeuille immobilier et à prendre des décisions appropriées.