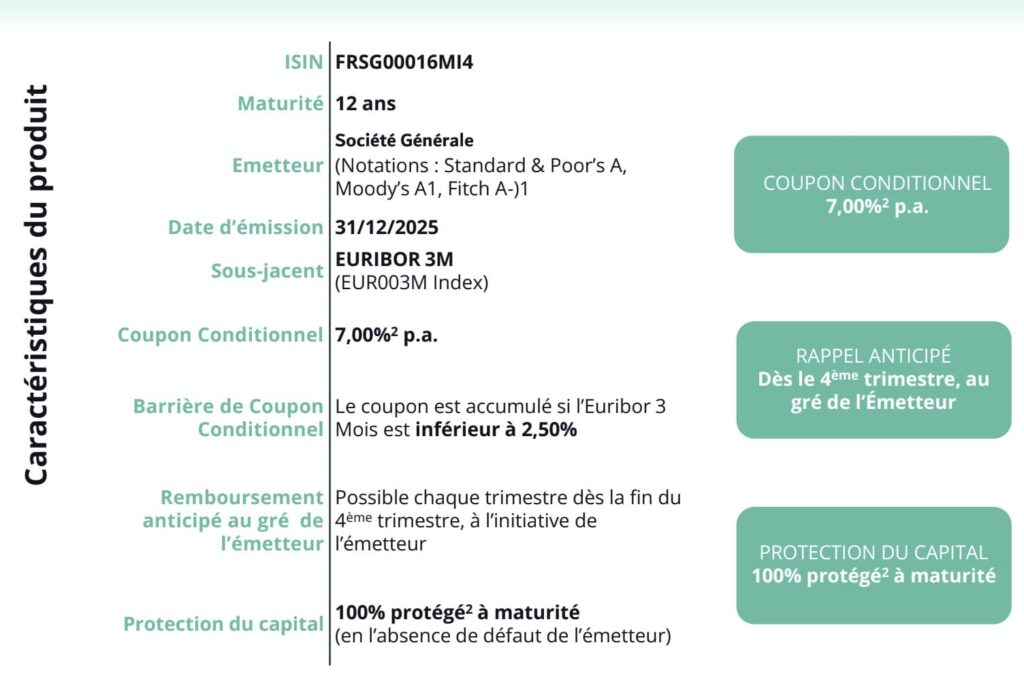

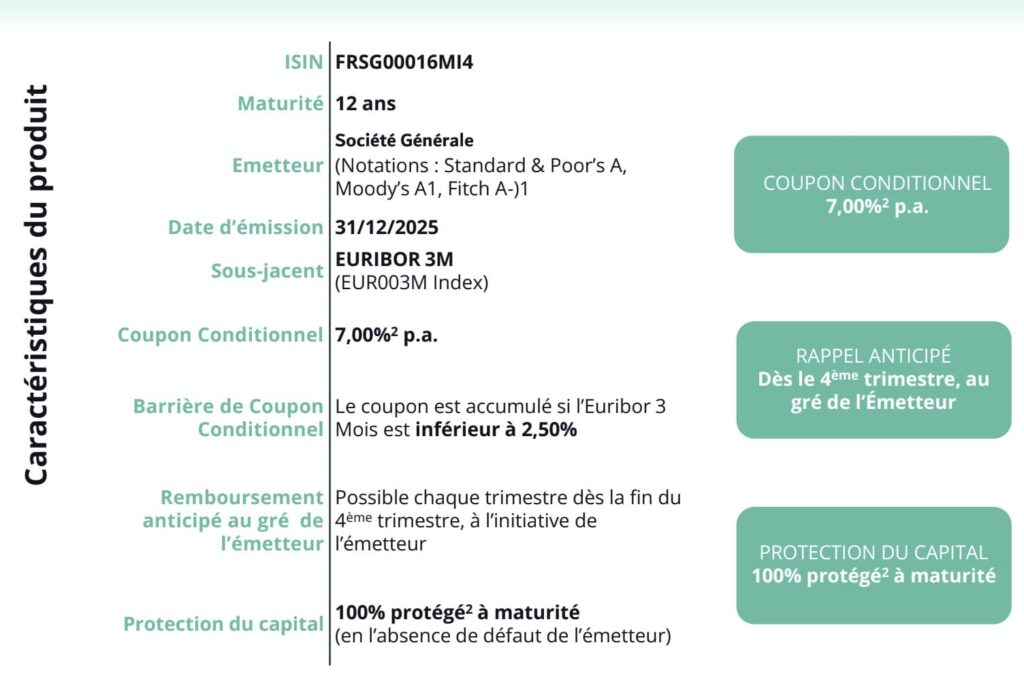

Les investisseurs recherchent des solutions innovantes pour dynamiser leur patrimoine tout en limitant les risques. Les produits structurés à capital garanti sont une solution à considérer sérieusement, notamment si vous cherchez à prortéger votre capital tout en bénéficiant d’un rendement conditionnel attractif. Le produit structuré « Note Euribor 2025 coupon conditionnel 7 % » proposé par notre partenaire Silex, s’inscrit dans cette tendance. À la différence des produits à formule classique adossés à des indices boursiers, ce produit repose sur l’évolution du taux Euribor 3 mois, un taux interbancaire de référence bien connu des professionnels du marché monétaire. Ce placement, d’une durée maximale de 12 ans, propose un rendement conditionnel de 7 % par an, tout en assurant une protection du capital à maturité, hors défaut de l’émetteur. Focus sur un produit hybride, accessible pour encore quelques mois.

(1) Notation del’émetteur (garant). Les notations en date du 03/07/2025 ne garantissent ni la solvabilité de l’Émetteur ni ne constituent un argument pour souscrire au produit. Elles peuvent êtremodifiées à tout moment par les agences de notation.

(2) Hors frais et fiscalité applicable dans le cadre de l’investissement.

(3) Hors défaut de l’émetteur et/ou du garant

Pour recevoir toute la documentation légale sur ce produit structuré, contactez nos experts en investissements

Nos conseils pour investir et les opportunités du moment

Pourquoi investir dans la Note Euribor 2025 ?

Un rendement conditionnel attractif avec une barrière de déclenchement claire

La Note Euribor 2025 est un produit structuré accessible en assurance-vie, dans un PERin ou dans un contrat de capitalisation. Il permet de viser un rendement conditionnel de 7 % par an, soit 1,75 % par trimestre, si à chaque date d’observation trimestrielle, le taux Euribor 3 mois est inférieur à 2,50 %. Le coupon est mis en mémoire tant que la condition est remplie, et sera versé à l’échéance ou en cas de rappel anticipé par l’émetteur. En revanche, si l’Euribor dépasse ce seuil, aucun coupon n’est accumulé pour la période concernée.

Un capital garanti à l’échéance (hors défaut de l’emetteur qui est la Société Générale)

L’un des points forts de ce produit est la garantie à 100 % du capital à maturité, hors frais, fiscalité et défaut de l’émetteur. Il est donc possible de viser un rendement attractif tout en protégeant son capital sur le long terme, ce qui est particulièrement pertinent dans une période où la volatilité des marchés actions inquiète de nombreux épargnants.

Une possibilité de remboursement anticipé dès le 4e trimestre

Dès le 12e mois (4e trimestre), l’émetteur peut décider de rappeler le produit de manière anticipée, remboursant alors 100 % du capital initial ainsi que l’ensemble des coupons accumulés. Cette option offre une flexibilité intéressante : si le marché devient favorable et que la condition est remplie, l’investisseur peut récupérer son capital et ses gains plus tôt que prévu.

Mécanisme de fonctionnement du produit

Sous-jacent : Euribor 3 mois

Le produit est indexé à l’Euribor 3 mois, le taux auquel les banques européennes se prêtent mutuellement des fonds à court terme. Ce taux, actuellement de 1,971 % au 21 Juillet 2025, est sensible aux politiques monétaires de la Banque centrale européenne. Il s’agit d’un indicateur connu et facilement observable.

Accumulation de coupons conditionnels

À chaque date de constatation trimestrielle, si l’Euribor 3 mois est inférieur à 2,50 %, le produit accumule un coupon de 1,75 % pour cette période. Ces coupons ne sont pas versés immédiatement mais capitalisés et versés en une seule fois à l’échéance (ou au rappel anticipé). En cas de non-respect de la condition, aucun coupon n’est acquis.

Remboursement anticipé au gré de l’émetteur

Dès le 4e trimestre, Société Générale peut décider unilatéralement de procéder à un remboursement anticipé. Dans ce cas, l’investisseur récupère 100 % de son capital + l’ensemble des coupons accumulés jusqu’à la date de rappel. Si ce remboursement n’a pas lieu, le produit continue jusqu’à la date de maturité fixée à 12 ans.

Scénarios de performance possibles à l’échéance

Comme tout produit structuré, la Note Euribor 2025 coupon conditionnel 7 % repose sur un ensemble de règles strictes déterminant les gains potentiels et les conditions de remboursement. Trois grands scénarios sont envisageables à l’échéance ou lors des constats trimestriels à partir de la fin de la première année :

1. Scénario favorable – Euribor 3 mois inférieur à 2,50 % sur plusieurs trimestres

Si, à chaque date de constatation trimestrielle, le taux Euribor 3 mois est strictement inférieur à 2,50 %, le produit accumule des coupons de 1,75 % par trimestre (soit 7 % par an), qui seront versés à l’échéance ou en cas de rappel anticipé. Si cette situation perdure pendant toute la durée de vie du produit, et que l’émetteur n’exerce pas l’option de rappel, l’investisseur perçoit l’intégralité des coupons conditionnels, soit jusqu’à 84 % de gain sur 12 ans, en plus de son capital initial.

Si le produit est rappelé de manière anticipée (par exemple après 4 ou 5 trimestres de conditions remplies), l’investisseur récupère son capital et les coupons accumulés jusqu’à ce moment-là.

2. Scénario médian – Euribor 3 mois oscille autour du seuil des 2,50 %

Dans ce cas, certains trimestres respectent la condition (< 2,50 %), d’autres non. Le produit accumule uniquement les coupons des trimestres « favorables » et n’accorde rien pour les périodes au-dessus de 2,50 %. À l’échéance, le capital est intégralement remboursé, et les coupons accumulés uniquement sur les trimestres éligibles sont versés.

Ce scénario illustre bien le caractère conditionnel du rendement : l’investisseur est protégé sur son capital, mais le rendement effectif dépendra de l’évolution réelle de l’Euribor, qui reste lié aux décisions de politique monétaire de la Banque Centrale Européenne.

3. Scénario défavorable – Euribor 3 mois supérieur à 2,50 % sur toute la durée

Si le taux reste supérieur ou égal à 2,50 % à chaque date de constatation trimestrielle pendant les 12 ans, aucun coupon ne sera versé. Toutefois, le capital initial est garanti à 100 % (hors fiscalité et défaut de l’émetteur), et l’investisseur récupère l’intégralité de son investissement au terme (déduction faites des frais de gestion du contrat d’assurance-vie ou de capitalisation dans lequel il est souscrit).

Ce scénario représente un rendement nul, mais avec préservation du capital investi, ce qui en fait une solution prudente dans un environnement où les perspectives sur les taux sont incertaines.

Un produit structuré conçu pour gérer l’incertitude

Ces trois scénarios montrent que la Note Euribor 2025 n’est pas un produit à gain fixe, mais une solution pensée pour naviguer entre rendement potentiel conditionnel et sécurité du capital. L’investisseur bénéficie d’une lecture claire des conditions, avec une indexation sur un taux monétaire bien connu, et non un indice boursier potentiellement plus volatile.

Il convient toutefois de garder en tête que ce produit n’offre aucune garantie sur les revenus futurs, et que son attractivité dépendra largement de l’évolution de la politique monétaire européenne, et en particulier des perspectives d’inflation, de croissance et de stabilité des marchés de taux. En ce sens, ce placement pourra compléter une allocation diversifiée, en particulier pour les investisseurs à la recherche d’une exposition taux à horizon long terme, tout en préservant leur capital dans les scénarios plus défavorables.

Les risques à ne pas négliger

Risque de crédit et de défaut de l’émetteur

La garantie du capital n’est effective qu’à l’échéance et sous réserve de la solvabilité de Société Générale, notée A par S&P, A1 par Moody’s et A- par Fitch au 3 juillet 2025. En cas de faillite ou de résolution de l’émetteur, l’investisseur pourrait subir une perte en capital, quelle que soit la performance de l’Euribor.

Risque de rendement nul

Le coupon n’est ni fixe ni garanti. Si l’Euribor 3 mois reste au-dessus de 2,50 % pendant toute la durée de vie du produit, aucun coupon ne sera versé. L’investisseur récupérera uniquement son capital à l’échéance, sans gain. Il existe donc un risque de rendement nul, notamment dans un contexte prolongé de taux élevés.

Risque de liquidité

Ce produit structuré n’est pas coté en bourse, et sa revente avant l’échéance peut être difficile, voire entraîner une moins-value. Les investisseurs doivent donc être prêts à immobiliser leur capital pendant 12 ans, sauf en cas de rappel anticipé décidé par l’émetteur.

Conclusion

La Note Euribor 2025 incarne une alternative pertinente dans un univers d’investissement dominé par l’incertitude. En combinant protection du capital, rendement conditionnel et flexibilité, ce produit structuré séduit par sa simplicité apparente et sa lisibilité. Mais comme tout produit structuré, il comporte des risques qu’il ne faut pas sous-estimer : absence de coupon garanti, dépendance à l’évolution de l’Euribor, et risque de défaut de l’émetteur. Une solution à envisager dans une allocation diversifiée et pour les investisseurs capables de patienter sereinement jusqu’à l’échéance.

Pour aller plus loin

ISIN : FRSG00016MI4

Durée maximale : 12 ans

Émetteur : Société Générale

Sous-jacent : Euribor 3 Mois

Coupon conditionnel : 7,00 % par an (1,75 % trimestriel) si Euribor < 2,50 %

Capital protégé à maturité (hors défaut de l’émetteur)

Rappel anticipé possible dès le 4e trimestre au gré de l’émetteur

Pour en savoir plus, rapprochez-vous de votre conseiller Weelim afin d’évaluer la compatibilité de ce produit avec vos objectifs patrimoniaux.