Lancez votre projet Assurance-vie en quelques clics.

Un conseiller expert Assurance-vie vous contacte sous 24h.

Frais d'entrée

0.00

Introduit en juillet 2023, CORUM EuroLife est le fonds en euro du contrat d’assurance-vie Corum Life. 100 % de l’épargne investie sur ce support est garantie. Il vise à obtenir des performances (non garanties) supérieures à celles des fonds euro traditionnels. Sa composition inclut majoritairement des titres financiers à faible risque, notamment des obligations européennes émises par des entités solides en termes de capacité de remboursement de leurs dettes. En outre, CORUM EuroLife se diversifie en investissant dans des obligations européennes à haut rendement (Hight Yield), domaine d’expertise du Groupe, ainsi que dans les SCPI Corum. La part maximale du fonds euros CORUM EuroLife dans un contrat d’épargne est limitée à 25 % par souscripteur. Pour l’année 2023, la performance annualisée de CORUM EuroLife, nette de frais de gestion et hors prélèvements sociaux, a été de 4,45 %, depuis son lancement en juillet 2023. Et en 2024, les intérêts ont atteint 4,65 % ce qui en fait un des meilleurs fonds en euro du marché.

| Nom du support | Profil de risque 1 à 7 | Objectif de rendement annuel (non contractuel) | Perf 2022 | Perf 2023 | Caractéristiques du support | Frais de souscription spécifique au support |

|---|---|---|---|---|---|---|

| SCPI Corum Origin | 3 sur 7 | 6 % | 6.88 % | 6,06 % | SCPI historique classée dans le top 3 des meilleures SCPI depuis sa création en 2013. | 12 % TTC |

| SCPI Corum XL | 4 sur 7 | 5 % | 5,97% | 5,40 % | La première SCPI française investie en zone euro et au-delà. Corum XL vise un TRI de 10 % sur 10 ans. Elle est classée parmi les meilleures SCPI depuis sa création en 2017. | 12 % TTC |

| SCPI Corum Eurion | 3 sur 7 | 4,5 % | 6,47% | 5,67 % | Créée en 2020, CORUM Eurion investit en zone euro et est labellisée ISR. | 12 % TTC |

| SCPI Corum Butler Entreprise | 3 sur 7 | 5 % | – | +11,53% | CORUM Butler Entreprises est un fonds obligataire daté : avec une date de fin de contrat déjà déterminée : décembre 2029. | 5% TTC |

| Butler Credit Opportunities (IE00BF2CWK26) | 2 sur 7 | – | -4,59% | +8,63 % | BCO a pour objectif de générer de la performance en investissant sur le marché européen des obligations à haut rendement, | 5 % TTC |

| Corum Butler European High Yield (IE00BK4Q1333)) | 2 sur 7 | – | -6,92% | +12,87% | CORUM BEHY a pour objectif de générer une performance supérieure à celle du marché européen des obligations à haut rendement | 5 % TTC |

| Corum Butler Short Duration (IE00BK72TN42) | 2 sur 7 | – | -2,84% | +7,53% | Permet d’investir dans un portefeuille d’obligations diversifiées pour lesquelles les entreprises emprunteuses devront rembourser le capital sous deux ans. | 0% TTC |

| Corum Butler Smart ESG (IE00BK72TL28) | 2 sur 7 | – | -7,46% | +8,71% | CORUM Butler Smart ESG investit dans des projets d’entreprises répondant aux critères environnementaux, sociaux et de gouvernance (ESG). | 0% TTC |

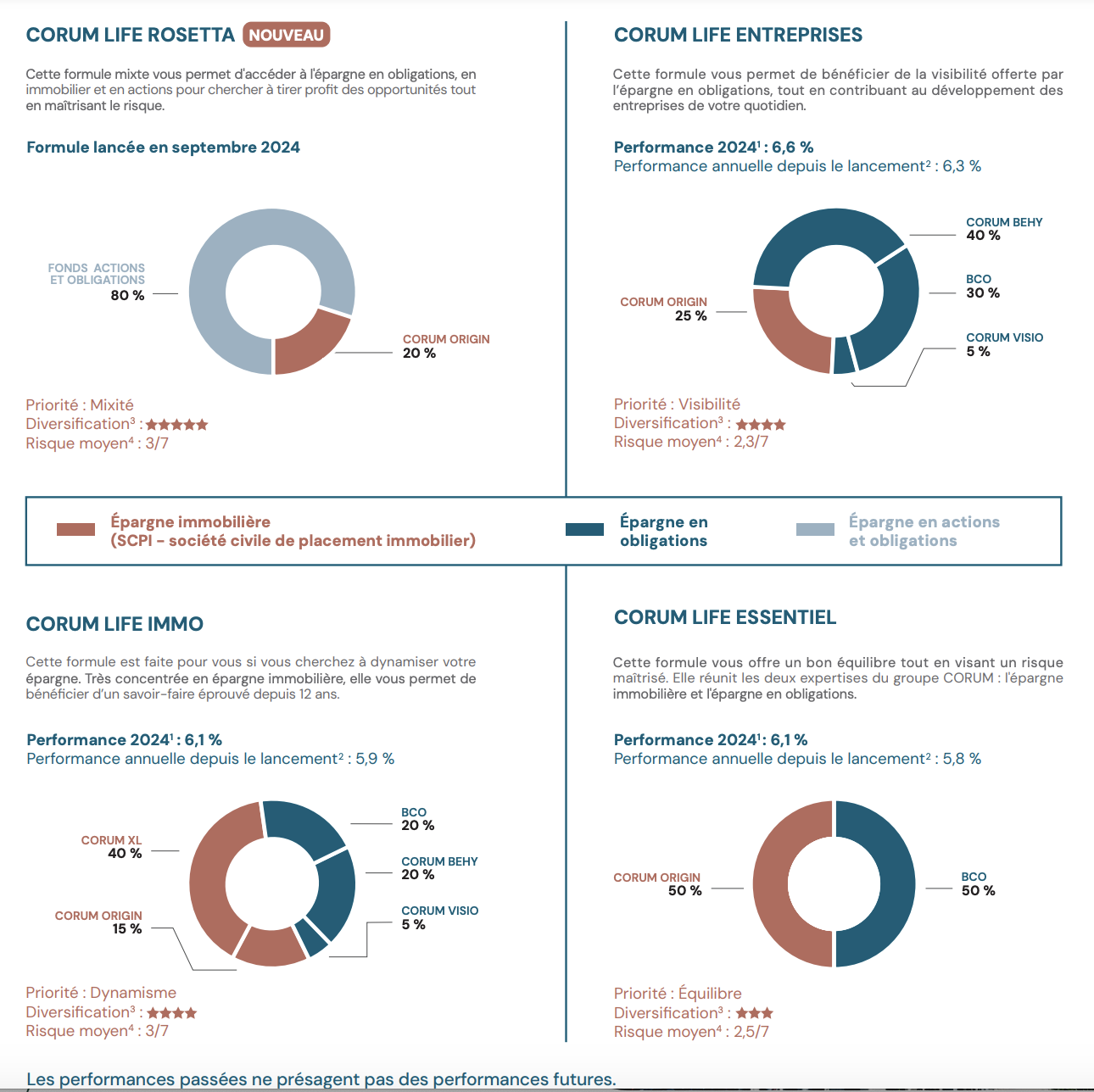

Le contrat Corum life permet au souscripteur, s’il le souhaite, de choisir parmi 6 formules (profils) disponibles. Chaque formule présente une composition différente basée sur tous les fonds maison de la société de gestion Corum.

Un conseiller m’accompagne et m’aide à choisir les supports d’investissement en fonction de mon profil.

Seul, ou avec l’aide de mon conseiller.

En signature électronique, ou par courrier.

Le montant retiré par le souscripteur est alors composé à la fois d’une partie du capital investi et d’une partie des gains (intérêts) accumulés grâce à la performance des supports sélectionnés. Seule la quote part correspondant à des intérêts est alors imposable.

Tous les gains générés sur l’assurance-vie sont alors imposables.

| Produits des primes versées jusqu’au 26/09/2017 | Produits des primes versées à compter du 27/09/2017 | |||

|---|---|---|---|---|

| De 0 à 4 ans | IR + PS ou | PLF 35% + PS 17,2% = 52,20 % | IR + PS ou | PFU 30% (12,8% d’IR + 17,2% de PS) |

| De 4 à 8 ans | IR + PS ou | PLF 15% + PS 17,2% = 32,20 % | IR + PS ou | PFU 30% (12,8% d’IR + 17,2% de PS) |

| Plus de 8 ans | Versements avant le 25/09/1997 | Versements après le 25/09/1997 | Produits issus de la fraction des Primes versées par détenteur < à 150 000 euros (ou produits générés par les versements à concurrence de 150K€) | Produits issus de la fraction des Primes versées par détenteur > à 150 000 euros |

| Pas d’impôts | IR+PS ou PLF 7,5% (après abattement de 4 600 € pour un célibataire ou 9 200 € pour un couple marié/pacsé soumis à une imposition commune) + PS 17,2% = 24,70% | IR + PS ou PLF 7,5% (après abattement de 4 600 € pour un célibataire ou 9 200 € pour un couple marié/pacsé soumis à une imposition commune) + PS 17,2% = 24,70% | IR + PS ou PFU 30% (12,8% d’IR + 17,2% de PS) mais avec abattement (4 600 € pour un célibataire ou 9 200 € pour un couple marié/pacsé soumis à une imposition commune) | |

Le souscripteur choisit le mode d’imposition le plus interessant en fonction de sa situation fiscale.

Les produits sont exonérés de fiscalité lors du dénouement du contrat dans certains rare cas comme le licenciement par exemple sous certaines condition. Pour plus d’information contacter nos experts

Les contributions sociales sont prélevées au moment du dénouement du contrat (rachat total, règlement au terme ou en cas de décès), en cas de rachats partiels, ainsi que chaque fin d’année sur les supports euros du contrat et en cas de désinvestissement total de ces supports ou arbitrage.

| Voici un tableau présentant la fiscalité pour les Primes versées après le 13/10/1998 | |||

|---|---|---|---|

| Avant les 70 ans de l’assuré | Après les 70 ans de l’assuré | ||

| Article 990 I | Article 757B | ||

| Taxation | Assiette | Capitaux perçus au titre des primes diminues d’un abattement de 152 500 euros par bénéficiaire | Montant des primes versées diminue d’un abattement global de 30 500 euros |

| Taux | 20% pour la tranche taxable du capital décès ≤ a 700 000 € par bénéficiaire | Selon le lien de parenté qui existe entre l’assure et le bénéficiaire (Droits de mutation par décès) | |

| 31,25% pour la tranche taxable du capital décès > a 700 000 € par bénéficiaire | |||

Sont exonérés de tout droit de succession et de taxe sur les capitaux décès :

Lancez votre projet Assurance-vie en quelques clics.

Un conseiller expert Assurance-vie vous contacte sous 24h.

Assurance-vie Corum Life

Une assurance-vie est un placement où le souscripteur verse un capital et, s’il le souhaite, des primes régulières sous forme de versements libres ou programmés. Ce placement prend la forme d’un contrat établi auprès d’une compagnie d’assurance afin de couvrir un aléa, celui du décès de l’assuré qui est généralement le souscripteur (mais qui peut-être une tierce personne). Les sommes investies sont ensuite ventillées sur différents supports comme le fonds en euros ou des unités de compte (Opcvm, SCPI, SCI, OPCI, produits structurés, ETF, titres vifs, etc.). L’objectif est de faire fructifier le capital investi à moyen long terme.

Le placement en assurance-vie présente de nombreux avantages. Tout d’abord, il offre généralement un large choix de supports (fonds actions, fonds obligataires, produits structurés, fonds euros, trackers, fonds immobiliers, fonds de private equity etc.) permettant d’adapter sa stratégie d’investissement, en fonction de son profil d’investisseur et son appétence au risque. Ensuite, l’enveloppe assurance-vie offre des avantages fiscaux non négligeables en cas de décès du souscripteur assuré, ou en cas de retrait en cours de vie du contrat. C’est, pour toutes ces raisons, un des placements préférés des français.

Le fonctionnement de l’assurance-vie repose sur un contrat entre un souscripteur et une compagnie d’assurance. Lorsqu’un contrat d’assurance-vie est souscrit, le souscripteur verse un capital et, s’il le souhaite, des primes régulières sous forme de versements libres ou programmés. Une fois les sommes versées, le souscripteur a le choix entre différents modes de gestion : gestion libre, gestion pilotée, gestion sous mandat ou gestion conseillée par exemple. En gestion libre, il pourra choisir librement parmi un large choix de supports (opvvm produits structurés, fonds euros, trackers, SCPI, fonds de private equity etc.) permettant d’adapter sa stratégie d’investissement en fonction de ses convictions et de ses objectifs.

Dans une assurance-vie, les sommes investies sont, sauf rares exceptons, disponibles à tout moment et sans frais. Cependant, les conditions financières peuvent varier en fonction notamment de la typologie des supports dans lesquels vous êtes investis (certaines unités de compte peuvent prévoir des pénalités en cas de retrait anticipé). De plus, les conséquences fiscales peuvent être importante, en fonction de la date de retrait par rapport à la date d’ouverture du contrat. Une étude au cas par cas est obligatoire pour évaluer l’intérêt ou non d”effectuer un tel retrait.

En France, tous les gains générés au sein d’un contrat d’assurance-vie sont soumis à fiscalité : impôt sur le revenu et prélèvements sociaux. Néanmoins, il ne sont pas imposables, tant qu’ils ne sont pas retirés du contrat. Seul les prélèvements sociaux sont prélevés tous les ans sur les intérêts versés par le fond en euros. La fiscalité applicable en cas de retrait va être fonction de la date de versement des fonds, ainsi que de la date d’ouverture du contrat par rapport à la date du retrait. Par exemple, si le contrat a plus de 8 ans et que les primes ont été versées avant le 27 septembre 2017, alors les gains peuvent être exonérés d’impôt sur le revenu jusqu’à 4 600 € pour un célibataire . Au-delà de cet abattement, les gains sont soumis à un prélèvement forfaitaire libératoire (PFL) de 7,5% sur option ou à l’imposition au barème progressif de l’impôt sur le revenu.